Bagi badan usaha yang memiliki kegiatan usaha perlu melakukan penyetoran dan pelaporan pajak atas penghasilan dari kegiatan usaha tersebut setiap tahunnya. Tahun pajak dalam jangka waktu 1 tahun kalender terkecuali wajib pajak menggunakan tahun buku yang berbeda dengan tahun kalender.

Sesuai dengan ketentuan Peraturan Meteri Keuangan Republik Indonesia Nomor 40 Tahun 2023 Pasal 2 atas tarif pajak penghasilan yang dikenakan pada wajib pajak dalam negeri adalah sebesera 22%. Adapun wajib pajak badan dalam negeri yang dapat menikmati fasilitas tarif 3% lebih rendah dari tarif sebagaimana yang disebut pada Pasal 2. Berikut wajib Pajak dalam negeri yang dimaksud:

- Berbetuk Perseroan Terbuka;

- Dengan jumlah keseluruhan saham yang disetor dan diperdagangkan paling rendah 40%;

- Memenuhi syarat tertentu.

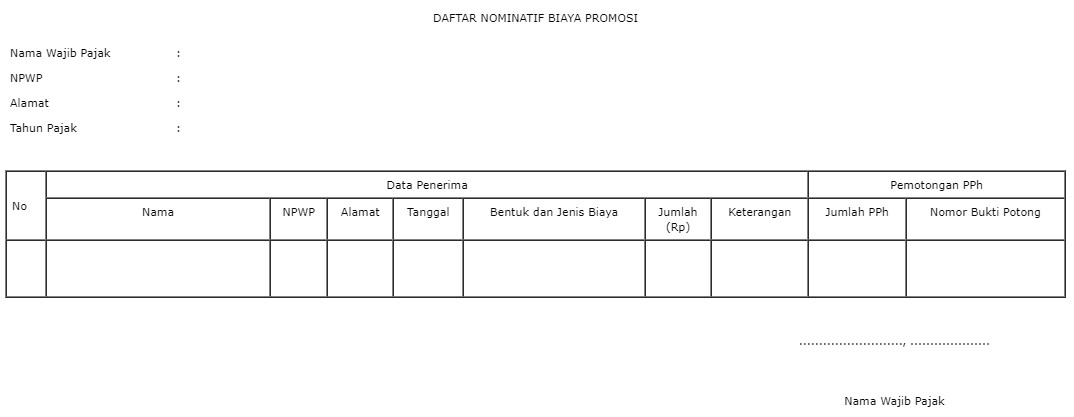

Wajib pajak perlu memenuhi persyaratan yaitu menyampaikan laporan kepada Direktorat Jendral Pajak, seperti laporan bulanan kepemilikan saham atas emiten atau perusahaan publik yang menajalankan sendiri atau menggunakan biro admistrasi efek. Laporan Laporan kepemilikan saham dilaporkan oleh Wajib Pajak sebagai lampiran dalam SPT Tahunan PPh Badan. Pasal 5 ayat 4 menegaskan bahwa laporan kepemilikan saham tersebut memuat informasi mengenai:

- nama Wajib Pajak;

- NPWP;

- Tahun Pajak;

- nama pemegang saham yang memiliki hubungan istimewa dengan Wajib Pajak; NPWP pemegang saham yang memiliki hubungan istimewa dengan Wajib Pajak;

- hubungan istimewa pemegang saham dengan Wajib Pajak;

- jenis pengendalian dengan Wajib Pajak; jumlah kepemilikan saham yang dimiliki pihak yang mempunyai hubungan istimewa;

- jumlah persentase kepemilikan saham yang dimiliki pihak yang mempunyai hubungan istimewa.

terdapat penambahan informasi yang disampaikan oleh Dewan Komisaris OJK bahwa laporan tersebut dapat disampaikan melalui aplikasi atau sistem yang ditentukan DJP. Selain itu, untuk penyampaian daftar Wajib Pajak dilakukan paling lambat akhir bulan setelah berakhirnya Tahun Pajak yang bersangkutan.