Dalam melakukan perhitungan Pemotongan PPh Pasal 21 saat ini terdapat berbagai skema yang membuat Wajib Pajak bingung dan berusaha untuk melakukan kewajiban perpajakannya dengan benar. Hal tersebut yang melatarbelakangi munculnya PP 58 Tahun 2023 sehubungan dengan perhitungan PPh Pasal 21.

Dasar hukum terbitnya PP tersebut yaitu Pasal 21 ayat 5 Undang-Undang Pajak Penghasilan yang berbunyi “Tarif Pemotongan atas penghasilan sebagaimana dimaksud pada ayat (1) adalah tarif pajak sebagaimana dimaksud dalam Pasal 17 ayat (1) huruf a, kecuali ditetapkan lain dengan Peraturan Pemerintah”.

Adapun tujuan diterbitkannya PP tersebut yaitu :

- Memberikan kemudahan bagi Wajib Pajak dalam menyederhanakan perhitungan PPh Pasal 21 di setiap Masa Pajak

- Meningkatkan kepatuhan Wajib Pajak dalam melaksanakan kewajiban perpajakannya

- Memberikan kemudahan bagi Wajib Pajak dalam membangun sistem administrasi perpajakan yang mampu melakukan validasi atas perhitungan Wajib Pajak.

Harapannya, proses bisnis yang efektif, efisien, dan akuntabel dapat terwujud. Berikut contoh perhitunga PPh 21 berdasarkan PP 58 Tahun 2023

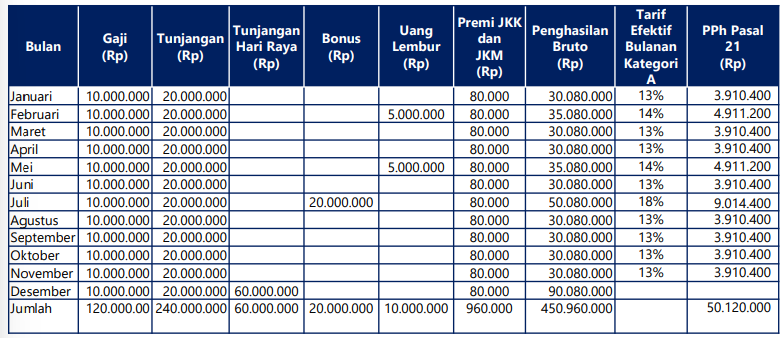

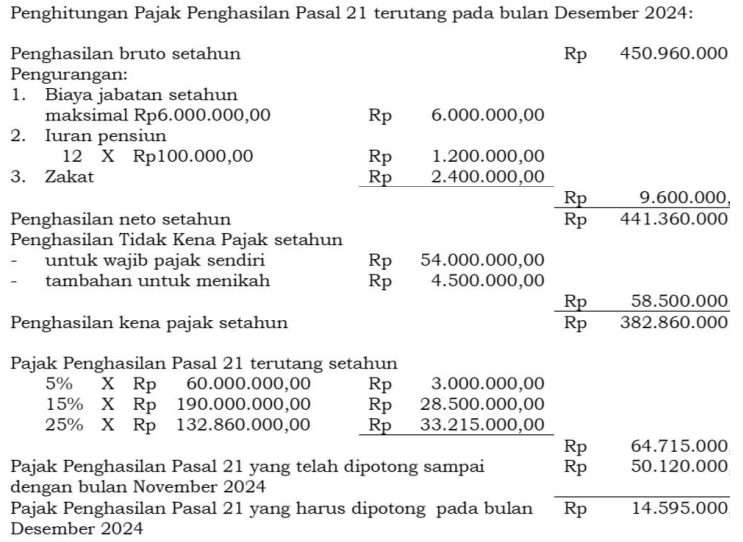

Tuan Andi bekerja pada PT Zou. Tuan Andi berstatus menikah dan tidak memiliki tanggungan (K/0). Premi JKK dan JKM per bulan yang dibayar oleh PT Zou untuk Tuan Andi adalah masing-masing sebesar 0,50% dan 0,30% dari komponen gaji Tuan A. Iuran pensiun yang dibayarkan oleh PT Zou untuk Tuan Andi adalah sebesar Rp200.000,00 per bulan sedangkan iuran pensiun yang dibayar sendiri oleh Tuan Andi melalui PT Zou adalah sebesar Rp100.000,00 per bulan. Tuan Andi melakukan pembayaran zakat sebesar Rp200.000,00 per bulan melalui PT Zou kepada Badan Amil Zakat yang disahkan oleh pemerintah. Selama tahun 2024, Tuan Andi menerima atau memperoleh penghasilan dan dipotong PPh Pasal 21 menggunakan tarif efektif bulanan kategori A dengan penghitungan sebagai berikut: