Laporan Keuangan merupakan hasil dari proses akuntansi komersial, sedangkan hasil dari proses akuntansi perpajakan adalah Laporan Keuangan Fiskal. Berikut ini adalah pembukuan akuntansi perpajakan yang wajib diselenggarakan Wajib Pajak untuk menghasilkan Laporan Keuangan fiskal dan mencatat jumlah pajak terutang. Pembukuan Laporan Keuangan akan saya bagi menjadi lima kategori, yaitu pembukuan atas aktiva (aktiva lancar dan tidak lancar), pembukuan atas hutang, pembukuan atas modal, pembukuan atas penghasilan dan pembukuan atas biaya. Pembukuan Aktiva Lancar pada pembahasan ini meliputi pembukuan tentang kas dan bank, pembukuan tentang piutang dan pembukuan tentang persediaan barang.

1. Pembukuan Tentang Kas dan Bank

Kas merupakan aset lancar yang paling likuid (cair) dan berfungsi sebagai alat tukar serta memberikan dasar bagi pengukuran akuntansi. Pembukuan tentang Kas dan Bank ini tidak diatur secara khusus dalam UU PPh atau dengan kata lain, pembukuannya mengikuti ketentuan akuntansi komersial. Akun Kas dan Bank ini disusun dari akun kas (cash on hand), rekening giro (tabungan) dan setara kas (cash equivalent).

Dalam kaitannya dengan pencatatan, rekening giro (tabungan) akan memberikan penghasilan berkala berupa bunga yang dikenakan pemotongan PPh bersifat final oleh pihak bank selaku pembayar bunga sebesar 20%. Dalam akuntansi komersial, penghasilan bunga itu bukan merupakan motivasi utama atas pembukaan rekening giro di bank, karena mungkin jumlahnya tidak begitu material. Kalau terdapat bunga dari rekening giro, akuntansi komersial akan mencatatnya sebagai penghasilan yang biasanya secara neto setelah dipotong PPh Final 20%. Sedangkan, ketentuan perpajakan mengatur bahwa untuk penghasilan yang telah dikenakan PPh bersifat final tidak boleh digabung dengan penghasilan lain yang akan dikenakan dengan tarif umum. Oleh karena itu, untuk tujuan akuntansi perpajakan penghasilan itu tidak perlu dicantumkan dalam kelompok penghasilan (kena pajak) pada akhir tahun.

2. Pembukuan Tentang Piutang

Pembukuan tentang piutang untuk keperluan fiskal harus dipisahkan antara piutang yang ada hubungannya dengan pihak yang mempunyai hubungan istimewa dengan jenis piutang lainnya. Pemisahan ini dimaksudkan untuk mempermudah otoritas pajak dalam mengetahui apakah Wajib Pajak melakukan penghindaran pajak dengan cara, misalnya transfer pricing.

Pembukuan tentang piutang harus dapat menyajikan keadaan mengenai saldo piutang pada saat tertentu dan mutasi piutang selama periode tertentu dengan membukukan semua transaksi baik penambahan maupun pengurangan piutang pada sarana yang telah disediakan, sehingga dari pembukuan tersebut dapat diperoleh keterangan mengenai:

- nama dan alamat debitur;

- jumlah piutang kepada masing-masing debitur;

- saat timbul maupun berkurangnya piutang;

- jenis piutang, misalnya piutang dagang, piutang kepada pegawai, pitang kepada pemegang saham, piutang jangka panjang dan piutang jangka pendek;

- hak penerimaan bunga;

- tanggal jatuh tempo piutang;

- jumlah piutang yang dapat dihapuskan;

- keterangan lainnya yang berkaitan dengan piutang.

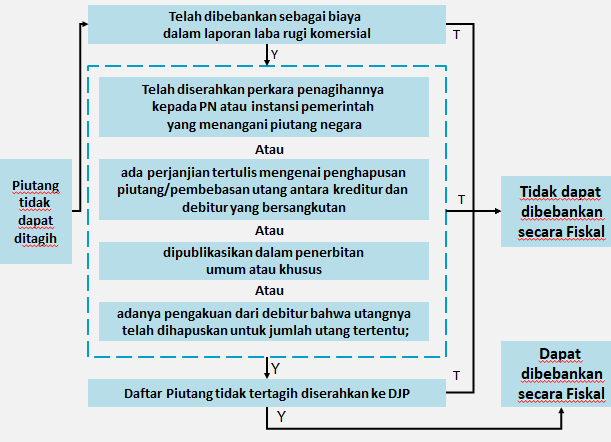

Terhadap piutang yang dihapuskan, pengakuannya hanyalah pada piutang yang telah benar-benar tidak dapat ditagih kembali. Persyaratan supaya suatu piutang secara yuridis tidak dapat ditagih lagi adalah tercantum dalam Pasal 6 ayat (1) huruf h UU PPh sebagai berikut :

- Wajib Pajak telah membebankan piutang tak tertagih tersebut sebagai biaya perusahaan dalam Laporan Keuangan komersial;

- Wajib Pajak harus menyerahkan daftar piutang yang tidak dapat ditagih kepada Direktorat Jenderal Pajak; dan

- Telah diserahkan perkara penagihannya kepada Pengadilan Negeri atau instansi pemerintah yang menangani piutang negara; atau adanya perjanjian tertulis mengenai penghapusan piutang/pembebasan utang antara kreditur dan debitur yang bersangkutan; atau telah dipublikasikan dalam penerbitan umum atau khusus; atau adanya pengakuan dari debitur bahwa utangnya telah dihapuskan untuk jumlah utang tertentu.

Secara singkat, persyaratan piutang tak tertagih yang dapat dibebankan secara fiskal dapat diperhatikan dalam skema di bawah ini:

Pada akun ini terdapat kemungkinan akan munculnya beda temporer. Beda temporer ini terjadi karena akuntansi komersial menggunakan dasar penghapusan piutang ragu-ragu dengan metode pencadangan (allowance method) sedangkan pajak menggunakan metode penghapusan langsung (direct method).

Apabila debiturnya adalah pemegang saham, maka penghapusan piutang tersebut bukanlah faktor pengurang dalam menghitung Pajak Penghasilan. Sebaliknya jumlah yang dihapuskan itu merupakan dividen yang wajib dipotong PPh Pasal 23/26 atau dipotong PPh Final 10%. Perbedaan pencatatan ini digolongkan sebagai beda tetap.

Ketentuan peraturan perpajakan hanya membolehkan pembentukan cadangan piutang tak tertagih pada usaha di bidang perbankan, asuransi dan usaha leasing (pembiayaan). Pertimbangan yang dipakai Direktorat Jenderal Pajak adalah karena usaha tersebut sudah sewajarnya untuk memupuk cadangan guna menutupi risiko yang dihadapinya. Besarnya cadangan piutang tak tertagih sendiri ditentukan melalui Peraturan Menteri Keuangan.

3. Pembukuan Tentang Persediaan Barang

Pembukuan tentang persediaan barang harus dapat menyajikan keterangan mengenai persediaan bahan/barang selama periode tertentu maupun mutasinya pada sarana yang telah disediakan baik mengenai nilai maupu kuantitasnya sehingga dari pembukuan tersebut dapat dihitung harga pokok barang yang dijual maupun dipakai untuk tujuan lain.

Dalam hal Wajib Pajak merupakan Pengusaha Kena Pajak (PKP), maka dari pembukuannya harus dapat diketahui:

- Jumlah persediaan yang merupakan persediaan Barang Kena Pajak dan persediaan bukan Barang Kena Pajak.

- Hal – hal yang mengakibatkan berkurangnya jumlah persediaan yang bukan disediakan karena adanya suatu transaksi. Misal, kecurian atau kehilangan persediaan.

- Perincian Persediaan Barang menurut jenis barang/bahan yang tersedia, misalnya usaha industri persediaan dalam persediaan bahan baku, persediaan bahan pembantu, persediaan barang setengah jadi dan persediaan barang jadi.

Sebagai tambahan, persedian barang konsinyasi tidak boleh dikelompokkan sebagai persediaan, karena barang tersebut oleh pajak dianggap telah diserahkan kepada pihak lain. Oleh karena itu harus diadakan pembukuan khusus yang dapat menyajikan keterangan mengenai jumlah, jenis, maupun harga dari barang-barang konsinyasi.

Pasal 10 ayat (6) UU PPh mengatur bahwa penilaian persediaan barang hanya boleh dihitung dengan menggunakan harga perolehan sedangkan penilaian persediaan untuk menghitung harga pokok penjualan hanya boleh dilakukan dengan metode rata-rata atau dengan cara mendahulukan persediaan yang didapat pertama (FIFO). Pemakaian suatu metode harus dilaksanakan secara konsisten dengan tahun-tahun sebelumnya. Perbedaan temporer dapat terjadi apabila perusahaan menggunakan metode lain selain rata-rata dan FIFO untuk pencatatan akuntansi komersialnya.