Langkah Memperoleh Sertifikat Elektronik e-Bupot Secara Online

Sejak 1 Agustus 2020 telah mewajibkan seluruh wajib pajak, baik Pengusaha Kena Pajak (PKP) maupun Non-PKP untuk melakukan transaksi terkait Pajak Penghasilan (PPh) Pasal 23/26. Mengurusnya dilakukan menggunakan aplikasi e-Bupot. Namun untuk mengaplikasi e-Bupot tidak bisa dilakukan secara sembarangan. Salah satu syarat yang harus dilakukan adalah dengan memiliki Sertifikat Elektronik terlebih dahulu untuk dapat mengakses aplikasi tersebut.

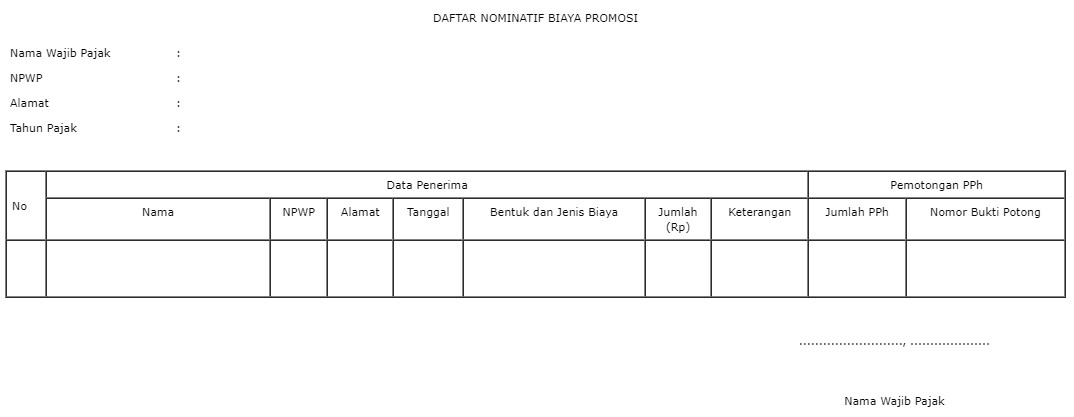

Dan untuk membuat Bukti Potong PPh Pasal 23/26 harus memiliki Sertifikat Elektronik pajak terlebih dahulu.Berikut cara untuk mendapatkannya, bisa melakukan pengajuan ke DJP secara online dengan cara sebagai berikut:

- Mengirimkan surat permohonan sertifikat elektronik dan surat pemberitahuan persetujuan penggunaan sertifikat elektronik kepada KPP yang ditandatangani dan dikirim oleh pengurus WP/PKP

- Surat dikirim langsung ke KPP, dimana WP/PKP dikukuhkan dan tidak boleh diwakilkan

- Menyerahkan SPT Tahunan PPh Badan disertai bukti penerimaan surat/tanda terima laporan SPT yang asli

- Dalam hal deklarasi dilakukan oleh pengurus sistem WP/PKP, maka nama penyelenggara sistem harus dicantumkan dalam SPT Tahunan Pajak Badan. Kecuali terdaftar, dokumen asli dan fotokopi dari yang berikut ini harus disediakan: Surat penunjukan dari senior yang bersangkutan, akta pendirian perusahaan atau penunjukan sebagai ABER/kantor tetap perusahaan induk di luar negeri.

- Administrasi harus memberikan dokumen identitas asli dan fotokopi berupa e-KTP (kartu tanda penduduk elektronik) dan kartu keluarga (KK).

- Jika pengelola adalah WNA (Warga Negara Asing), Anda harus memberikan yang asli dan mengirimkan salinan paspor, KITAS (Kartu Izin Tinggal Terbatas) atau Kartu Izin Tinggal Tetap (KITAP).

- Administrator, sebagai pelengkap permintaan sertifikat elektronik, harus memberikan salinan foto terbaru pada CD (CD) atau pembawa data lainnya (file foto ditandai dengan: Nomor Pokok Wajib Pajak (NPWP) PKP, nama pengelola (nama KTP pengelola).

Maka setelah mendapatkan Sertifikat Elektronik tersebut, dapat langsung mengakses aplikasi seperti e-Bupot, e-Faktur, dan aplikasi lainnya yang membutuhkan sertifikat elektronik tersebut.